1.015 doanh nghiệp có vốn đầu tư nước ngoài tại Việt Nam có công ty mẹ thuộc đối tượng áp dụng thuế tối thiểu toàn cầu. Các nhà hoạch định đưa ra giải pháp khi thời gian đang tới gần.

Thuế tối thiểu toàn cầu dự kiến áp dụng vào năm sau ở một số nước đang là chủ đề được cộng đồng doanh nghiệp FDI, đặc biệt các tập đoàn đa quốc gia quy mô lớn tại Việt Nam, quan tâm.

Tại hội thảo "Quy tắc thuế tối thiểu toàn cầu: Kinh nghiệm áp dụng của các quốc gia, dự kiến tác động và khuyến nghị giải pháp cho Việt Nam" ngày 18/4, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết, hiện 1.015 doanh nghiệp có vốn đầu tư nước ngoài tại Việt Nam có công ty mẹ thuộc đối tượng áp dụng thuế tối thiểu toàn cầu. Trong đó, hơn 70 doanh nghiệp có khả năng chịu ảnh hưởng của loại thuế này khi được áp dụng từ năm 2024.

Đại diện Samsung, Canon nói gì?

Ông Choi Joo Ho - Tổng giám đốc Samsung Việt Nam - doanh nghiệp đang đầu tư vào Việt Nam hơn 20 tỷ USD (lũy kế từ năm 2008) cho biết sẽ chịu ảnh hưởng trực tiếp nếu áp thuế này. Nếu không ứng phó tốt sẽ dẫn tới sự gia tăng những gánh nặng về thuế cho nhiều doanh nghiệp FDI, kéo theo là sự giảm sút trong năng lực cạnh tranh của các doanh nghiệp.

Ông Tomoki Miyazaki, Giám đốc Tài chính kế toán Canon Việt Nam, thì bày tỏ, doanh nghiệp khi mất ưu đãi đầu tư sẽ bị giảm sức cạnh tranh so với doanh nghiệp ở các quốc gia khác. Điều đó gây ảnh hưởng đến việc phân phối kế hoạch sản xuất của tập đoàn với các quốc gia khác cạnh tranh hơn. "Các doanh nghiệp có kế hoạch mở rộng đầu tư hay đầu tư mới sẽ thay đổi kế hoạch đầu tư vào các quốc gia khác có chính sách ưu đãi hơn để đầu tư", ông nói.

Đại diện các tập đoàn đều cùng đề xuất cơ quan điều hành sớm xây dựng các hình thức hỗ trợ nhằm bù đắp cho việc sụt giảm năng lực cạnh tranh của Việt Nam phát sinh do áp dụng thuế tối thiểu toàn cầu. Phương án triển khai hỗ trợ sẽ tùy theo đặc điểm của từng loại hình doanh nghiệp, kèm các tiêu chuẩn áp dụng đi kèm.

Các biện pháp ưu đãi thuế sẽ không còn nhiều tác dụng khi thực thi thuế tối thiểu toàn cầu (Ảnh minh họa: Hoàng Giám).

Theo thông tin từ ông Đặng Ngọc Minh, Phó Tổng cục trưởng Tổng cục Thuế (Bộ Tài chính), giai đoạn 2020-2022, tổng số thu thuế thu nhập doanh nghiệp đóng góp khoảng 18-21% tổng số thu ngân sách nội địa. Số thu thuế từ khu vực doanh nghiệp có vốn đầu tư nước ngoài chiếm khoảng 7,5-8,5% tổng số thu ngân sách nội địa. Số thu thuế từ khu vực doanh nghiệp có vốn đầu tư nước ngoài chiếm khoảng 39-41% tổng số thu thuế. Nếu Việt Nam không áp dụng thuế tối thiểu toàn cầu thì số thu ngân sách sẽ không bị ảnh hưởng.

Tuy nhiên, theo Bộ trưởng Hồ Đức Phớc, nếu các quốc gia có công ty mẹ đều thực thi thuế tối thiểu toàn cầu, thì các quốc gia này sẽ được thu thêm phần thuế chênh lệch năm 2024 ước tính khoảng hơn 12.000 tỷ đồng. Như vậy, các biện pháp ưu đãi thuế sẽ không còn nhiều tác dụng. Điều này đặt ra thách thức không nhỏ đối với việc duy trì tính cạnh tranh về môi trường đầu tư của Việt Nam.

Bù cho doanh nghiệp: Đừng nên ưu đãi bằng tiền

Nhiều năm qua, thu hút FDI bằng cuộc đua ưu đãi thuế đã phổ biến trong khối ASEAN. Tuy nhiên, theo bà Nguyễn Thị Cúc - Chủ tịch Hội Tư vấn Thuế Việt Nam (VTCA), trong bối cảnh triển khai các quy tắc thuế tối thiểu toàn cầu, các nước ASEAN cũng đã có xu hướng cải cách chính sách thuế và những chính sách khác.

Đơn cử, Singapore sẽ áp dụng thuế tối thiểu toàn cầu từ năm 2025. Singapore đã rà soát và sửa đổi bổ sung các chính sách về phát triển cơ sở hạ tầng, phát triển công nghiệp vĩ mô song song với việc triển khai thuế tối thiểu toàn cầu, để đảm bảo sẽ cạnh tranh trong việc duy trì thu hút đầu tư nước ngoài.

Thái Lan dự kiến áp dụng thuế tối thiểu toàn cầu từ năm 2025. Chính phủ nước này đã tìm cách bù đắp cho doanh nghiệp bằng cách hỗ trợ tiền điện.

Malaysia sẽ áp thuế tối thiểu toàn cầu từ năm sau. Để cho phép Malaysia mở rộng cơ sở thuế trong khi vẫn duy trì tính cạnh tranh trong việc thu hút đầu tư trực tiếp nước ngoài, Chính phủ nước này dự định thực hiện thuế bổ sung tối thiểu nội địa đạt tiêu chuẩn từ năm 2024.

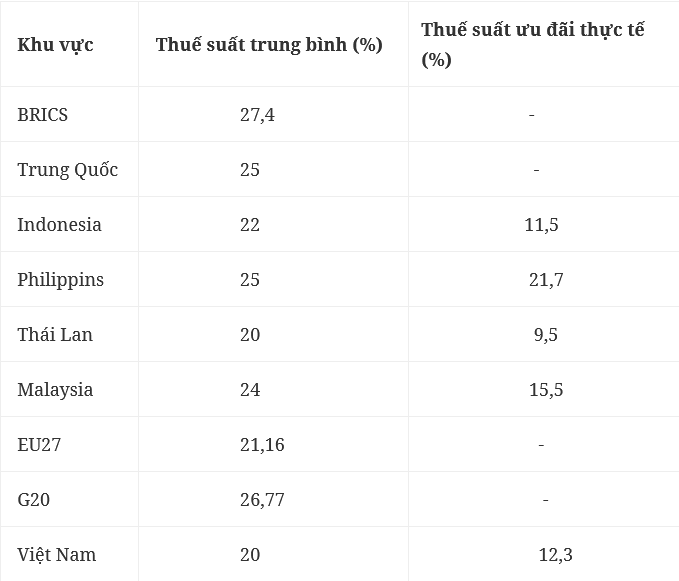

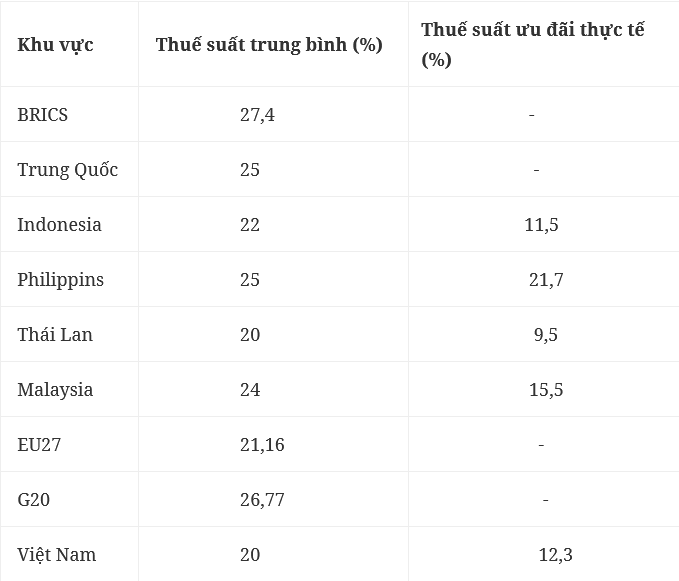

Theo bà Nguyễn Thy Nga, Viện trưởng Viện Quản trị Chính sách và Chiến lược phát triển, hiện thuế thu nhập doanh nghiệp của Việt Nam là 20% - cao hơn mức thuế tối thiểu đề xuất. Tuy nhiên, Việt Nam đang giành nhiều mức thuế ưu đãi các dự án đầu tư nước ngoài như ưu đãi thuế suất 5%,10% lên đến 10,15 năm hay miễn, giảm thuế có thời hạn… Theo tính toán, thuế thực tế với các doanh nghiệp trong kỳ ưu đãi lên đến 12,3%.

Mức thuế suất các khu vực (Nguồn: OECD).

Theo chuyên gia, đóng vai trò chính trong việc thúc đẩy các quyết định giúp các nước duy trì năng lực cạnh tranh và phát triển bền vững không phải chỉ là thuế suất doanh nghiệp. Thuế suất doanh nghiệp được coi là một biến trong mô hình FDI đa biến. Các động lực FDI quan trọng khác phải kể đến là quy mô thị trường, nhân công, sự ổn định, môi trường kinh doanh…

Về các chính sách "bù" cho doanh nghiệp FDI nếu thuế này được thực thi, bà Nguyễn Thy Nga phản đối việc ưu đãi bằng tiền. Thay vào đó, bà khuyến nghị ưu đãi 3 lĩnh vực tài chính: thuế xuất nhập khẩu; thuế thu nhập doanh nghiệp và tài chính, hạ tầng, đất đai.

Chuyên gia kinh tế Cấn Văn Lực thì cho rằng cần chia làm 2 nhóm nhà đầu tư khi đưa ra chính sách "bù" sau khi áp thuế.

Thứ nhất là với những doanh nghiệp FDI đang hoạt động tại Việt Nam, ông đề xuất có thể hỗ trợ tiền thuê đất, cho phép tính một số khoản được khấu trừ thuế, đào tạo nguồn nhân lực, chi phí R&D, giải phóng mặt bằng, nhà ở công nhân.

Còn với nhóm nhà đầu tư sẽ vào Việt Nam từ năm 2024, có thể áp dụng một số chính sách hỗ trợ tương tự, thậm chí cao hơn với các lĩnh vực ưu tiên thu hút FDI. "Nên áp dụng mức độ khác nhau với nhóm nhà đầu tư, loại dự án khác nhau", ông cho hay.

Ngoài ra, chuyên gia cho rằng cần sớm rà soát, cập nhật và thay đổi quy định pháp luật liên quan như Luật Thuế thu nhập doanh nghiệp, Luật Đầu tư, Luật Thuế giá trị gia tăng…

Theo Dân trí

https://dantri.com.vn/kinh-doanh/sep-samsung-canon-neu-y-kien-chuyen-gia-viet-nam-hien-ke-20230418140026162.htm